《2025.10.6 (月曜日)総裁選高市ラリーの実証分析》

暴騰時のアルゴトーン(2025.10.6自民総裁選高市ラリー後の週明け)

《2025.10.6(月曜日) 総裁選高市ラリーの実証分析》― アルゴトーンは“寄り高反転”をどう捉えたか ―

2025年10月6日(月)、自民党総裁選を受けた週明けの東京市場は、大きく動きました。

日経平均は一日で約4〜5%上昇し、史上最高値を更新。政策期待に加え、円安の進行、長期国債(JGB)の売りによる利回り上昇、そして半導体・AI・国防・原発などの成長・政策連動セクターへの資金流入が重なり、市場全体に強いリスクオンのムードが広がりました。

前週からの比較では実に2,000円を超える上昇。チャートの流れを振り返ると、前週金曜の小康状態から一転、週明けCMEは7:00に47,702円をつけ、8:00には48,150円、8:36には48,543円(CME最高値)を記録。東京市場の寄り付き(8:45)は前週比+2,060円の48,145円でスタートしました。

その後は一時的な調整局面に入り、9:05には47,307円の安値(寄り高)を付けたものの、午後には再び買い戻しが進み、14:49に48,159円、終値は48,114円と、高値圏を維持して取引を終えました。

この「寄り付き高→急落→再上昇」というわずか一日の中での2000円超の乱高下を、アルゴトーン分析はどのように捉えていたのか。

ここでは、当日の時系列データに基づき、レポートの事前予測と実際の市場動向を照合し、予測精度と反応速度を検証します。

- 🍃極端値(extreme value)事象

- 🍃非定常→再定常化の「整相化(re-phasing)

- 🍃減衰振動の同調「(ほぼ)完全同期」

前日から2,000円を超えるギャップアップが生じた今回の相場は、統計的に見ても極めて特異な外れ値事象に該当します。

このような「分布の辺縁(tail region)」を含む局面では、価格変動の確率分布が正規分布(Gaussian distribution)から大きく逸脱し、歪度(skewness)や尖度(kurtosis)の上昇、さらには時系列の非定常化(non-stationarity)が生じます。その結果、アルゴトーンおよびステラナビゲーションのモーションチャート群においても、平常時のような滑らかな整列構造は維持されず、統計的平衡が一時的に崩壊した状態が可視化されます。すなわち、今回表示されている「いびつな形状」や「散在するベクトル」は、アルゴリズムの異常ではなく、市場そのものが確率構造の外側(extreme regime)に位置していることの反映とご理解ください。

🍃極端値(extreme value)事象

2000円を超えるギャップアップ後の相場であったため、一部のチャートではヒステリックともいえる非線形的な形状が現れています。これは、通常の価格変動モデルの想定範囲を超えた極端値(extreme value)事象としての反応です。

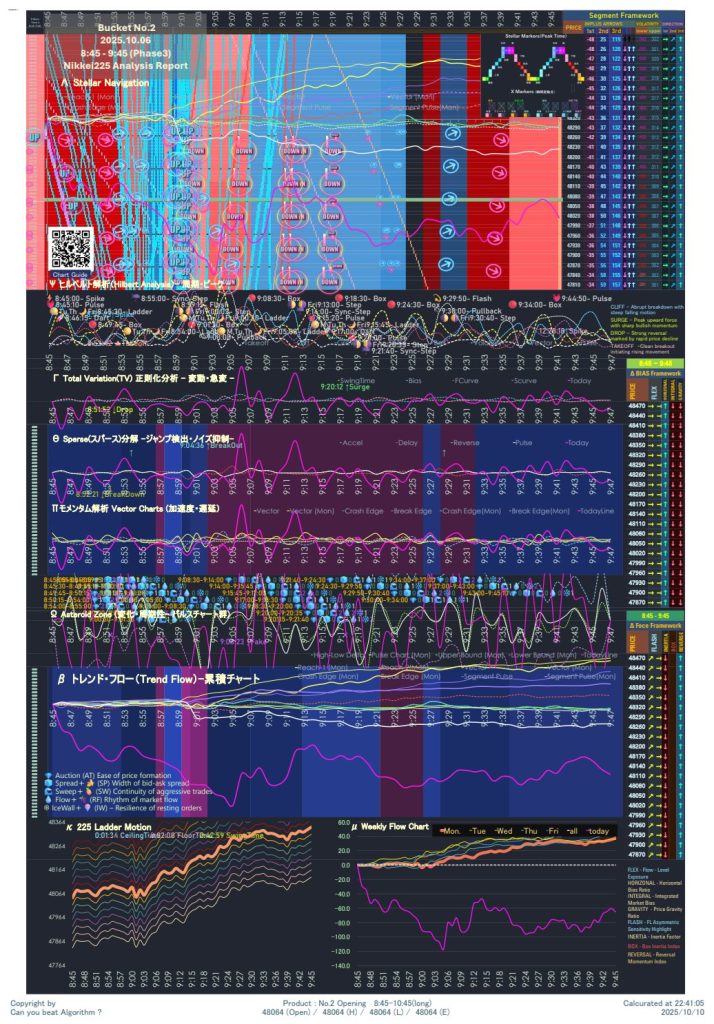

20251006(BucketNo2-3)845-945 result.pdf 極端値事象でかなり乱れております。

Multi-Scale Market Analysis Report「多重時間スケールによる市場分析」No.02

毎朝8:00に最新レポートを公開

Bucket No.02 AM8:45 long terms

8:45 - 9:00 (15min)

8:45 - 9:15 (30min)

8:45 - 9:45 (60min)

8:45 - 10:45 (120min)

このような条件下でも、上部ヒートマップでは赤(売り優勢)と青(買い優勢)の対照構造が、実際の値動き(ピンクの実線)と部分的な同期を示している点が確認できます。この同期性は、極端値環境下でも市場内部の力学的バランスがかろうじて残存している兆候といえます。

なお、大幅な乖離による統計的平衡が一時的に崩壊した状態は9時40分あたりまで影響し、その時間までの波形予測は外れ値事象として考えてください。

1000円超級のギャップ発生時において、寄り付き後の値動きがその衝撃を上回る(=“ギャップの影響が希釈される”)のは、概ね9:30〜9:45頃が上限です。

つまり、寄り付きからおおよそ40〜60分後までの間は、ギャップによる統計的歪みが依然として残存し、それ以降になると、徐々に通常の短期変動(フロー主導の価格生成)に移行していきます。統計的には:非定常性の緩和時間

- 開場直後の1分足データでは、分散(variance)が通常の3〜4倍に跳ね上がり、自己相関が乱れます。

- その後、平均回帰(mean reversion)と流動性回復によって分散が収束していくまで、およそ 30〜45分 を要する。

- したがって、9:40前後までは「寄り付きギャップの記憶(market memory)」が強く残っています。

📈 この期間は「短期的な非定常過程(short-term non-stationarity phase)」であり、自己回帰モデルやヒルベルト変換ベースの予測では周期推定誤差が最大化する帯域です。

🍃非定常→再定常化の「整相化(re-phasing)

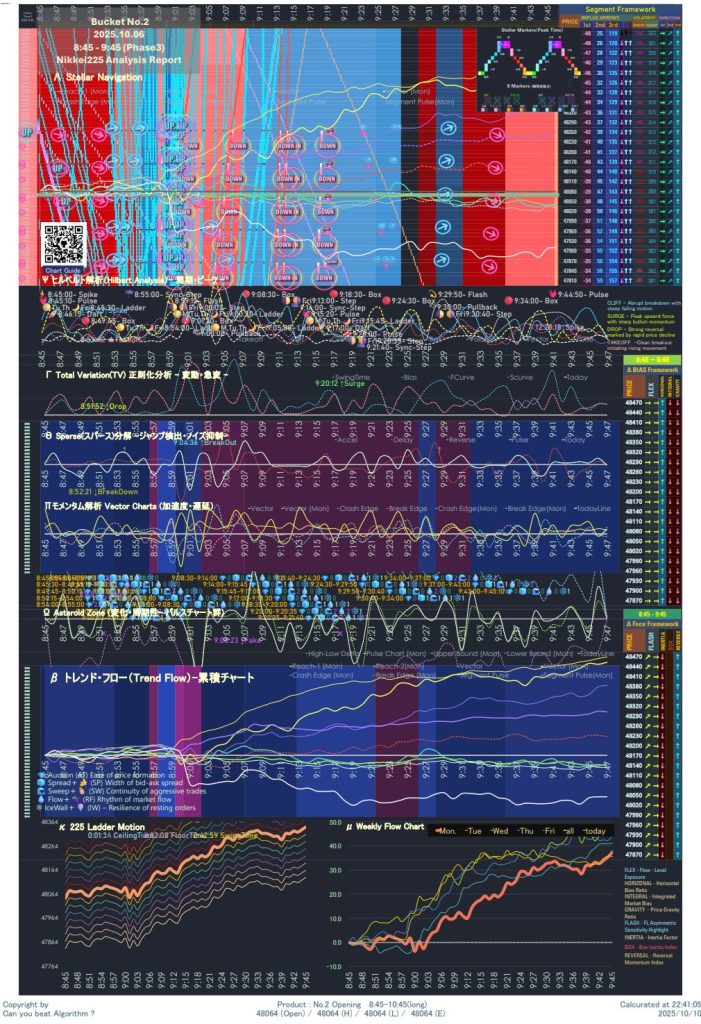

20251006(BucketNo4-3)945-1015 result.pdf

ピンク色チャートは実際の日経先物ミニの値動きを表します

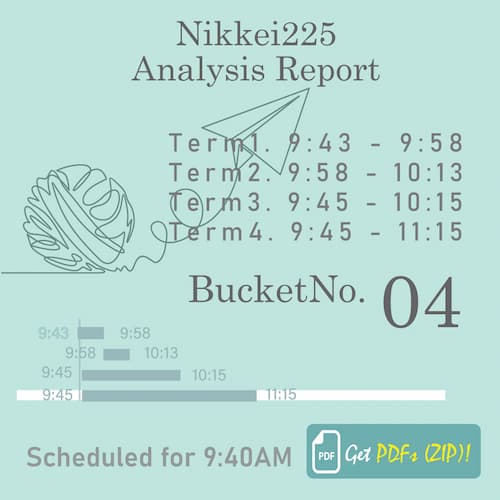

Multi-Scale Market Analysis Report「多重時間スケールによる市場分析」No.04

毎朝9:40に最新レポートを公開

Bucket No.04 AM 9:45

9:43 - 9:58 (16 min)

9:58 - 10:13 (16 min)

9:45-10:15 (30 min)

9:45 - 11:15 (90 min)

Release Time (Tₚ): 09:40 JST

Computation Window: 09:30–09:35 JST (Tₚ −15 to −10)

Data Cutoff: 09:35 JST

Report Status: Nowcast

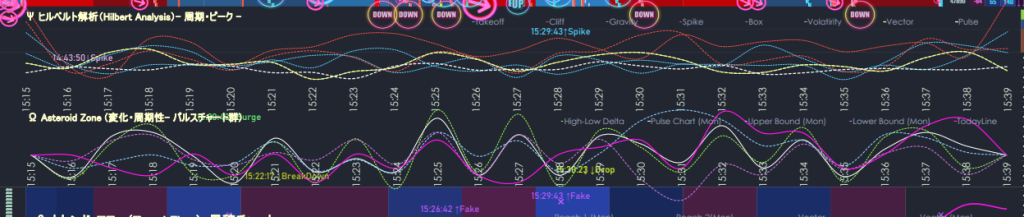

9:45分を過ぎてパルスチャートの精度が戻ってきました。2000円超のギャップは、価格系列にとって 「分布外衝撃(outlier shock)」 です。これにより、ヒルベルト変換で扱う位相(phase angle)が大きく回転し、いわば「波の向き(argument of complex envelope)」が一度リセットされます。ところが、相場が小康状態に入ると、ノイズ成分が減少 → 周期成分(トレンド波形)が再び支配的になります。このとき、位相空間上で一度ばらばらになった点群が、再び同位相(phase-locked)に整列するのです。

AsteroidZone - パルスチャート群 -

AsteroidZoneはパルスチャート群で構成されていますが、周期のサイン波に見立てて展開し、位相(Phase)に基づいた構造的な時系列の特徴を抽出したチャートです。従来の確率論的なアプローチとは異なり、空間的な偏在性(BIAS)を出発点とし、短期的な市場構造の反復性や非対称性を強調する独自の解析チャートです。レポートでは白い線で表現、黄色い線はベクターチャートです。

パルスチャートとは

🍃減衰振動の同調「(ほぼ)完全同期」

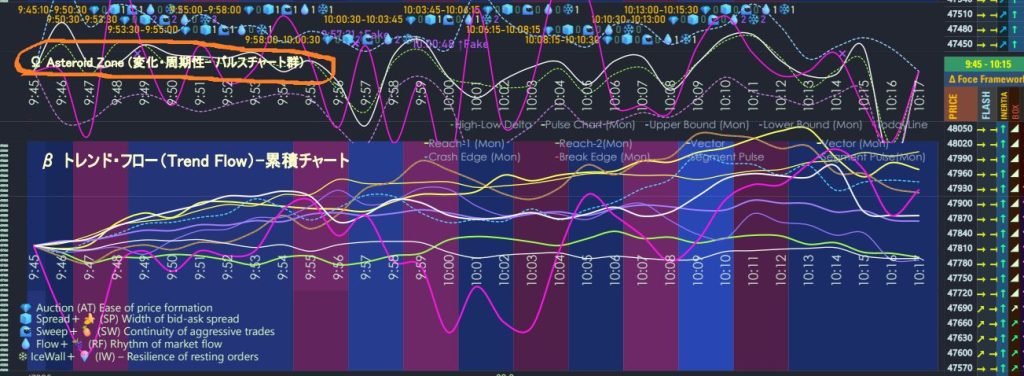

20251010(BucketNo.15-4)1515-1545result.pdf

ピンク色チャートは実際の日経先物ミニの値動きを表します

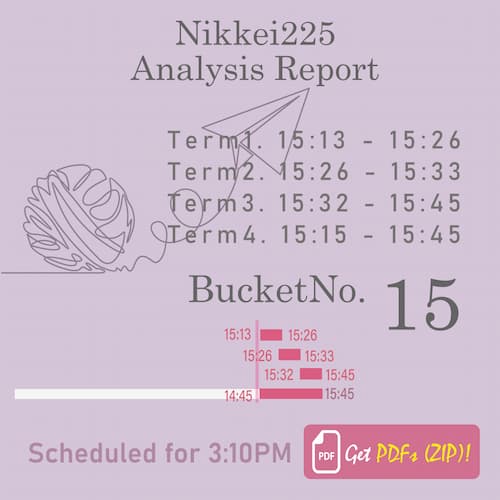

Multi-Scale Market Analysis Report「多重時間スケールによる市場分析」No.15 (500円)

毎朝15:10に最新レポートを公開

Bucket No.15 PM 15:15

15:13 - 15:26 (13 min)

15:26- 15:33 (7 min)

15:32 - 15:45 (13 min)

15:15 - 15:45 (30 min)

Release Time (Tₚ): 15:10 JST

Computation Window: 15:00–15:05 JST (Tₚ −15 to −10)

Data Cutoff: 15:05 JST

台風後に空気が澄むように、市場も大乱高下の後は一時的に「ノイズが抜けた状態(low-entropy state)」になります。取引参加者のポジションも整理され、流動性の分布が左右対称化(symmetrization)します。この状態では、短期的な推進力(モメンタム)よりも構造的周期が支配しやすくなり、そのためパルスチャートの理想波と実値の波形が同調(coherence)を示します。

パルスチャートの基礎となるBIASフレームワークは、「確率」ではなく「空間分布(spatial bias)」を前提としています。ギャップのような極端事象は、いったん空間分布の中心(重心)を大きく歪ませますが、市場参加者の売買による反対バイアスの回復行動が発生すると、分布重心が再び中央に戻り、構造的な波形(Phase)も整列します。したがって、台風のあとの凪(なぎ)が支配する相場における「(ほぼ)完全同期」は価格分布の再中心化(re-centering of market bias)を意味します。パルスチャートが構造的解析として有効であることを示す好例といえます。

パルスチャートとは

🛠アルゴリズムに立ち向かう!🔧は、SQ影響期間(火曜〜翌週月曜)などの特殊局面や、当モデルが統計的に外れ値と判定した挙動を適切に除外・補正したうえで、平常時の市場構造に焦点を当てた仮説と解釈を提示します。分析は科学的検証と再評価を前提とする推定であり、将来の価格や成果を保証するものではありません。また、断定的判断の提供は行いません。

「アルゴリズムに立ち向かう! 多重時間スケールによる市場分析レポート」では、クラスタリング等に基づく数値解析と、パターン検出・逆方向アラートを含むチャート群を教育・研究目的で配信します。特定の有価証券等の取得・売却の勧誘や推奨を目的としたものではなく、投資判断は読者ご自身の裁量と責任にてお願いいたします。

当サイトは特定の企業・部門・口座の行為を断定的に特定しません。裁定・フロー等の記述は市場構造・統計分析に基づく一般化であり、公知の一次情報に基づく場合を除き固有名詞は用いません。誤り判明時は速やかに訂正・注記します。

本記述は市場構造に関する一般説明であり、特定の銘柄・市場・口座の行為を断定・示唆するものではありません。用語は当サイトの便宜上の呼称で、取引所の正式用語とは限りません。

※アイコンはカテゴリ記号です。特定企業の行為を指しません。

本文の見解は掲載時点のもので、予告なく更新されることがあります。分析の透明性・再現性の向上に努めておりますので、時間帯別シナリオ等へのご指摘や追加考察を歓迎します。🕣🕘🕙🕙🕚🕛🕐🕑🕒🕓⏱️🕰️

🕘 分析結果の最新情報

《2025.10.6 (月曜日)総裁選高市ラリーの実証分析》New!!

《2025.9.19(金曜日)50分間で約1,200円安》New!!

15:15-15:45 CORE 30分解析|225Report #15

投稿者プロフィール

最新の投稿

分析結果2025年10月12日《2025.10.6 (月曜日)総裁選高市ラリーの実証分析》

分析結果2025年10月12日《2025.10.6 (月曜日)総裁選高市ラリーの実証分析》 分析結果2025年10月12日《2025.9.19(金曜日)50分間で約1,200円安》

分析結果2025年10月12日《2025.9.19(金曜日)50分間で約1,200円安》 Bucket No.15 PM15:152025年9月19日15:15-15:45 CORE 30分解析|225Report #15

Bucket No.15 PM15:152025年9月19日15:15-15:45 CORE 30分解析|225Report #15 Bucket No.12 PM13:452025年9月19日13:45-14:15 CORE 30分解析|225Report #12

Bucket No.12 PM13:452025年9月19日13:45-14:15 CORE 30分解析|225Report #12